NYダウ一時1000ドル近い下げで1万ドル割れ 「Fat Finger(誤発注)」が引き金で「ブラック・スワン」再来

ロイター - ダウ一時1万ドル割れ:識者はこうみる(2010年 05月 7日 06:41 JST)

http://jp.reuters.com/article/mostViewedNews/idJPJAPAN-15159020100506?sp=1

<6日の米株式相場は大幅続落し、ダウ工業株30種が一時1万ドルを割り込んだ。主要株価指数はその後、値を戻して終了したが、終値でも軒並み3%超下落し、2009年4月以来の大幅な下げとなった>。

金曜の朝、チャートを見て愕然とした。NYダウが一時1000ドル近い下げで1万ドルを割り、その後は値を戻したが、終値でも3%超の大幅下落。1000ドル下げたときは、まさに金融危機並みのパニックが起きたらしい。

その原因は、単にギリシャやユーロ問題への懸念による売りだけではなく、P&G(プロクター・アンド・ギャンブル)株への誤発注によって大規模の売りが出たのがきっかけらしい。そのメチャクチャな下げにダウが引きずられ、さらに機関投資家やヘッジファンドなどが使っている自動取引プログラムがいっせいに反応し、損失確定アルゴリズムによって売りが連鎖的にひろがった、といったことらしい。

NPR : Planet Money Blog - Maybe It Wasn't Just Greece

http://www.npr.org/blogs/money/2010/05/the_market_just_flipped_out_ma.html

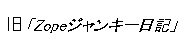

(青がP&G株、赤がダウの動き)

きっかけは誤発注だったが、それが引き金となって、プログラムの自動取引が連鎖的に反応して売りが拡大した、ということのようだ。

「金融市場Watch Weblog」で、Credit WritedownsやFelix Salmonの記事を元に、詳しい解説がつけられている。

金融市場Watch Weblog - "Black Swan" was came back again by "Fat Finger"

http://marketwatcher.blog61.fc2.com/blog-entry-195.html

<これは私がヒアリングしてきたものである。これらは、プロクター・アンド・ギャンブルへの巨額の注文を引き起こした原因である"fat finger"である。別の言葉をいえば誰かが16百万ドルの代わりに16億ドルの取引をした誰かということになる。これはダウ先物のたくさんのストップロスオーダーのトリガーを引き、ある時点で1000ドル安に届くだけのカスケードを引き起こした>。

<この間にマーケットで起こったことは、大量の売り注文が2回ほど出されたのだが、その量があまりにも大きく全ての買い注文を吸収してしまったということである。さらにP&Gの株式が14%下落すると、DJIAの除数計算では指数を100ドル押し下げることになる。他にもDJIA構成銘柄ではエクソンモービルが99%安(最安値は0.41ドル)、3Mが17%安となっていた。それゆえダイレクトな裁定が働くダウ先物に大量の売り注文が出され、S&P500 E-miniにも出され、そして数多のストップロスのトリガーを引いてしまった。さらに株価指数が急落していくので、いわゆるマネージド・フューチャーズなどクロスマーケットで異なるポジションを組んでいる向きが一斉にポジションを巻き戻していったことから外為や債券、商品市場などに波及する動きとなったのではないかと思われる>。

<取引が引けた後にシティグループがエラー取引を出した所を突き止め、調査しているとの報道がなされ、さらにNYSEとNASDAQ OXMでは14時40分から15時までに行われた取引について、上下60%乖離して実行された分を取り消すとしている>。

<これが"Black Swan"が舞い降りた時点の状況だろう。要は一つのボタンの押し間違いにより瞬時にあらゆるマーケットに様々なインパクトを与えていく相場環境が浮き彫りにされたといってもよいかもしれない。そこにはArbがあり、pearがあり、strategyが存在する。そして相関など様々なファクターからベストなパラメータを弾き出し、様々なマーケットで様々なポジションを取る。その微妙な均衡が破れた時に、一斉にそのポジションの巻き戻しが起こり、流動性が奪われ、マーケットは破壊される。そういった脆弱性があるといってもいいのかも知れない>。

<この"fat finger"とギリシャ問題は別の意味合いで考えたい。ギリシャ問題に関しては昨日のトリシェ総裁の会見において国債買い切りについてECB理事会で検討をしていないと発言したことからユーロの失望売りを誘った感じであるが、急遽G7電話会合を開催する予定である。ドル需給は逼迫しており、週末に何らかの政策対応が講じられる(例えばFedによる1月末に打ち切られたスワップラインの再締結)可能性が大きくなってきている>。

今回起きたことは、まさに「ブラック・スワン」的なカスケード(なだれ)現象だったわけだ。いまの金融市場では、すべてのものが強く関連づけられて「つながっている」ために、こうした「ブラック・スワン」的な連鎖現象が起きやすく、「不安定」な状態にある。

ここにもあるように、取引終了後、NYSEとNASDAQは一部の極端な取引を取り消した(関連:asahi.com「誤発注で瞬間的に株急落? 米証取所、一部取引を無効に」)。きわめて異例の措置だろう。しかし、いくら取引があとから取り消されても、現実に起きたカスケード現象とその恐怖は消えないし、一時1000ドル下げのチャートも消えない。

上の解説を読んでもわかるように、さまざまな市場でポジションを取っている機関投資家やヘッジファンドの動き、瞬時に売買をおこなうプログラム取引などが、市場の「つながり」をいっそう強めている。ヘッジファンドやプログラム取引が「ワルモノ」なのではなく、すべてが「つながっている」という金融市場の「構造」「システム」が原因なのだ。「つながり」がいっそう強まり、「スピード」がいっそう増しているために、カスケード現象が起きやすく、より「不安定」になっている。これがタレブのいう「ブラック・スワン」の要点だ。

この米国の下げを受けて、日本株も木曜に続き、大きく下げた。米国のようなパニックには至らなかったが、一時は438円安というとんでもない下げ方だ。

日本経済新聞 - 日経平均、大幅続落 下げ幅一時400円超(2010/5/7 9:29)

http://www.nikkei.com/news/headline/article/g=..

<7日前場寄り付きの東京株式市場で日経平均株価は大幅に続落した。下げ幅は400円を超え、1万0200円台で推移している。ギリシャなど欧州諸国の財政問題への懸念がくすぶり続ける中、6日の米株式相場が大幅に下落したことや外国為替市場で円高が進行していることが重荷となり、幅広い銘柄に売りが先行。東京証券取引所第1部では98%の銘柄が値下がりする全面安の展開になっている>。

asahi.com - 東証、一時438円安 今年最大の下げ幅(2010年5月7日13時11分)

http://www.asahi.com/business/update/0507/TKY201005070118.html

<ギリシャの財政危機をきっかけにした金融市場の動揺が収まらない。6日のニューヨーク株式市場は大企業で構成するダウ工業株平均が一時1千ドル近く急落。7日の東京株式市場も日経平均株価の下げ幅が一時、前日終値比430円を超えた。ニューヨーク外国為替市場ではユーロ急落を背景に、円相場が一時1ドル=88円台に急騰。東京市場では一時92円台まで戻したが、円の独歩高は株価を押し下げる要因になっている。日本銀行は信用不安を防ぐため、7日午前の短期金融市場で1.5兆円の資金を即日供給した。

7日の東京株式市場は、米国の株価急落と円の独歩高が嫌気され、日経平均が取引開始直後から全面安の展開となっている。精密機械など輸出関連株を中心に幅広く売られ、前日終値と比べた下げ幅は一時、今年最大となる438円37銭となった>。

この2日間の下げで、3月からの上昇分がほとんど吹き飛んだ格好だ。こういう状況では、企業業績やファンダメンタルはほとんど無力である。

(日経平均の1年チャート Yahooファイナンスより)

ギリシャ問題の深刻さは、もはやPIIGSの財政問題を超えて、ユーロという枠組みや通貨への不安にまで至っているようだ。銀行に損失が生じてくれば、また金融危機を引き起こす可能性もあるかもしれない。予断を許さない状況になってきた。

関連エントリ:

『ブラック・スワン』のタレブが「インターネット・ダイエット」を宣言

http://mojix.org/2010/01/20/taleb_internet_diet

日経平均、4年10カ月ぶり1万円割れ

http://mojix.org/2008/10/07/nikkei_10000ware

http://jp.reuters.com/article/mostViewedNews/idJPJAPAN-15159020100506?sp=1

<6日の米株式相場は大幅続落し、ダウ工業株30種が一時1万ドルを割り込んだ。主要株価指数はその後、値を戻して終了したが、終値でも軒並み3%超下落し、2009年4月以来の大幅な下げとなった>。

金曜の朝、チャートを見て愕然とした。NYダウが一時1000ドル近い下げで1万ドルを割り、その後は値を戻したが、終値でも3%超の大幅下落。1000ドル下げたときは、まさに金融危機並みのパニックが起きたらしい。

その原因は、単にギリシャやユーロ問題への懸念による売りだけではなく、P&G(プロクター・アンド・ギャンブル)株への誤発注によって大規模の売りが出たのがきっかけらしい。そのメチャクチャな下げにダウが引きずられ、さらに機関投資家やヘッジファンドなどが使っている自動取引プログラムがいっせいに反応し、損失確定アルゴリズムによって売りが連鎖的にひろがった、といったことらしい。

NPR : Planet Money Blog - Maybe It Wasn't Just Greece

http://www.npr.org/blogs/money/2010/05/the_market_just_flipped_out_ma.html

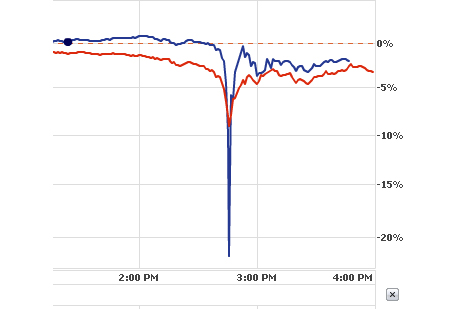

(青がP&G株、赤がダウの動き)

きっかけは誤発注だったが、それが引き金となって、プログラムの自動取引が連鎖的に反応して売りが拡大した、ということのようだ。

「金融市場Watch Weblog」で、Credit WritedownsやFelix Salmonの記事を元に、詳しい解説がつけられている。

金融市場Watch Weblog - "Black Swan" was came back again by "Fat Finger"

http://marketwatcher.blog61.fc2.com/blog-entry-195.html

<これは私がヒアリングしてきたものである。これらは、プロクター・アンド・ギャンブルへの巨額の注文を引き起こした原因である"fat finger"である。別の言葉をいえば誰かが16百万ドルの代わりに16億ドルの取引をした誰かということになる。これはダウ先物のたくさんのストップロスオーダーのトリガーを引き、ある時点で1000ドル安に届くだけのカスケードを引き起こした>。

<この間にマーケットで起こったことは、大量の売り注文が2回ほど出されたのだが、その量があまりにも大きく全ての買い注文を吸収してしまったということである。さらにP&Gの株式が14%下落すると、DJIAの除数計算では指数を100ドル押し下げることになる。他にもDJIA構成銘柄ではエクソンモービルが99%安(最安値は0.41ドル)、3Mが17%安となっていた。それゆえダイレクトな裁定が働くダウ先物に大量の売り注文が出され、S&P500 E-miniにも出され、そして数多のストップロスのトリガーを引いてしまった。さらに株価指数が急落していくので、いわゆるマネージド・フューチャーズなどクロスマーケットで異なるポジションを組んでいる向きが一斉にポジションを巻き戻していったことから外為や債券、商品市場などに波及する動きとなったのではないかと思われる>。

<取引が引けた後にシティグループがエラー取引を出した所を突き止め、調査しているとの報道がなされ、さらにNYSEとNASDAQ OXMでは14時40分から15時までに行われた取引について、上下60%乖離して実行された分を取り消すとしている>。

<これが"Black Swan"が舞い降りた時点の状況だろう。要は一つのボタンの押し間違いにより瞬時にあらゆるマーケットに様々なインパクトを与えていく相場環境が浮き彫りにされたといってもよいかもしれない。そこにはArbがあり、pearがあり、strategyが存在する。そして相関など様々なファクターからベストなパラメータを弾き出し、様々なマーケットで様々なポジションを取る。その微妙な均衡が破れた時に、一斉にそのポジションの巻き戻しが起こり、流動性が奪われ、マーケットは破壊される。そういった脆弱性があるといってもいいのかも知れない>。

<この"fat finger"とギリシャ問題は別の意味合いで考えたい。ギリシャ問題に関しては昨日のトリシェ総裁の会見において国債買い切りについてECB理事会で検討をしていないと発言したことからユーロの失望売りを誘った感じであるが、急遽G7電話会合を開催する予定である。ドル需給は逼迫しており、週末に何らかの政策対応が講じられる(例えばFedによる1月末に打ち切られたスワップラインの再締結)可能性が大きくなってきている>。

今回起きたことは、まさに「ブラック・スワン」的なカスケード(なだれ)現象だったわけだ。いまの金融市場では、すべてのものが強く関連づけられて「つながっている」ために、こうした「ブラック・スワン」的な連鎖現象が起きやすく、「不安定」な状態にある。

ここにもあるように、取引終了後、NYSEとNASDAQは一部の極端な取引を取り消した(関連:asahi.com「誤発注で瞬間的に株急落? 米証取所、一部取引を無効に」)。きわめて異例の措置だろう。しかし、いくら取引があとから取り消されても、現実に起きたカスケード現象とその恐怖は消えないし、一時1000ドル下げのチャートも消えない。

上の解説を読んでもわかるように、さまざまな市場でポジションを取っている機関投資家やヘッジファンドの動き、瞬時に売買をおこなうプログラム取引などが、市場の「つながり」をいっそう強めている。ヘッジファンドやプログラム取引が「ワルモノ」なのではなく、すべてが「つながっている」という金融市場の「構造」「システム」が原因なのだ。「つながり」がいっそう強まり、「スピード」がいっそう増しているために、カスケード現象が起きやすく、より「不安定」になっている。これがタレブのいう「ブラック・スワン」の要点だ。

この米国の下げを受けて、日本株も木曜に続き、大きく下げた。米国のようなパニックには至らなかったが、一時は438円安というとんでもない下げ方だ。

日本経済新聞 - 日経平均、大幅続落 下げ幅一時400円超(2010/5/7 9:29)

http://www.nikkei.com/news/headline/article/g=..

<7日前場寄り付きの東京株式市場で日経平均株価は大幅に続落した。下げ幅は400円を超え、1万0200円台で推移している。ギリシャなど欧州諸国の財政問題への懸念がくすぶり続ける中、6日の米株式相場が大幅に下落したことや外国為替市場で円高が進行していることが重荷となり、幅広い銘柄に売りが先行。東京証券取引所第1部では98%の銘柄が値下がりする全面安の展開になっている>。

asahi.com - 東証、一時438円安 今年最大の下げ幅(2010年5月7日13時11分)

http://www.asahi.com/business/update/0507/TKY201005070118.html

<ギリシャの財政危機をきっかけにした金融市場の動揺が収まらない。6日のニューヨーク株式市場は大企業で構成するダウ工業株平均が一時1千ドル近く急落。7日の東京株式市場も日経平均株価の下げ幅が一時、前日終値比430円を超えた。ニューヨーク外国為替市場ではユーロ急落を背景に、円相場が一時1ドル=88円台に急騰。東京市場では一時92円台まで戻したが、円の独歩高は株価を押し下げる要因になっている。日本銀行は信用不安を防ぐため、7日午前の短期金融市場で1.5兆円の資金を即日供給した。

7日の東京株式市場は、米国の株価急落と円の独歩高が嫌気され、日経平均が取引開始直後から全面安の展開となっている。精密機械など輸出関連株を中心に幅広く売られ、前日終値と比べた下げ幅は一時、今年最大となる438円37銭となった>。

この2日間の下げで、3月からの上昇分がほとんど吹き飛んだ格好だ。こういう状況では、企業業績やファンダメンタルはほとんど無力である。

(日経平均の1年チャート Yahooファイナンスより)

ギリシャ問題の深刻さは、もはやPIIGSの財政問題を超えて、ユーロという枠組みや通貨への不安にまで至っているようだ。銀行に損失が生じてくれば、また金融危機を引き起こす可能性もあるかもしれない。予断を許さない状況になってきた。

関連エントリ:

『ブラック・スワン』のタレブが「インターネット・ダイエット」を宣言

http://mojix.org/2010/01/20/taleb_internet_diet

日経平均、4年10カ月ぶり1万円割れ

http://mojix.org/2008/10/07/nikkei_10000ware

mojix.org

mojix.org